所有語言

分享

比特幣傳統的四年周期即將終結嗎?

翻譯:白話區塊鏈

投資者和加密貨幣愛好者一直以來都對比特幣的四年周期充滿興趣,他們細心地追蹤這些反覆出現的價格走勢模式,以預測即將到來的市場動向。然而,考慮到比特幣市場動態和經濟環境的不斷變化,我們必須承認傳統的四年資本流動周期可能正接近尾聲。在這裏,我們將探討是否應該考慮比特幣四年周期結束的可能性,以及這一理論是否有充分的證據支持,還是僅僅是推測。

1、解讀比特幣的四年周期

比特幣的四年周期主要由比特幣減半事件驅動,這些事件大約每四年發生一次。在減半事件期間,比特幣交易的挖礦獎勵會減半,從而降低新比特幣的流通速度。在過去,這些減半事件引發了比特幣價格的牛 / 熊市周期:

- 減半事件:新的比特幣供應量減少一半。

- 減半后牛市:通常伴隨 12-18 個月的價格上漲。

- 熊市:在價格達到峰值后,出現一段價格下跌的時期。

- 過渡期:緩慢恢復,直到下一次減半。

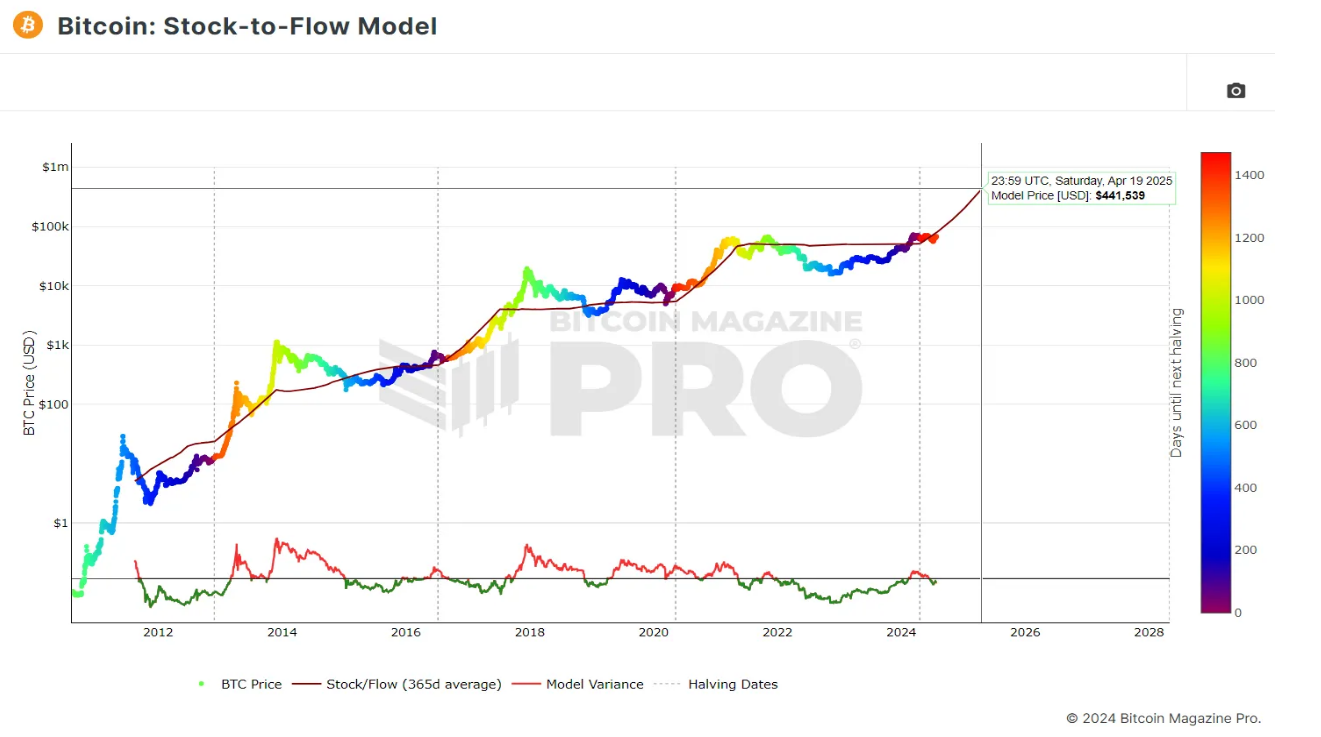

這些周期已經被詳細記錄下來,諸如庫存到流量模型(Stock-to-Flow)等多個模型展示了這些模式。因此,我們當前的價格趨勢表明四年周期仍在運行。然而,歷史上價格上漲的幅度逐漸減小,峰值也不如之前的周期那麼明顯。

2、穩定的 MVRV Z 分數

MVRV Z 分數將比特幣的市值與其已實現市值進行對比,提供了市場估值的見解。Z 分數峰值的下降趨勢表明,市場反應的波動性隨着時間的推移而減弱。這表明儘管比特幣仍遵循周期性模式,但隨着市場的成熟和市值的增長,這些周期的幅度可能會減小。下圖展示了 MVRV Z 分數(橙線)及其在前兩個周期中的下降峰值(紅線)。

3、聚焦庫存到流量模型

庫存到流量模型是一個基於稀缺性預測比特幣價格的熱門框架,它考慮了這些逐步減少的通脹。該模型將比特幣的現有庫存(現有供應量)與流量(新鑄造的比特幣)進行對比。由於減半事件和恆定的區塊增加,比特幣的流量減少,其庫存到流量比率上升,這表明稀缺性增加,理論上價值也會提升。

顯而易見,比特幣在 2024 年減半后的價格趨勢與前幾個周期相似。下圖所示的模型表明,供應量的減少可能會在減半后的一年內將價格推高至約 44 萬美元(紅線)。如此高的峰值將打破下圖中的趨勢,即自 S2F「公平估值」之上的偏差持續下降,同時也可見下方振蕩器中的峰值波動性降低。

在看到該模型不再有效的確鑿證據之前,我們仍需將其視為一種可能性。請記住,如果該模型無限期地持續下去,它最終會預測比特幣的價值超過全球貨幣的總價值;這雖然在技術上並非不可能,但超比特幣化是否是必然的呢?

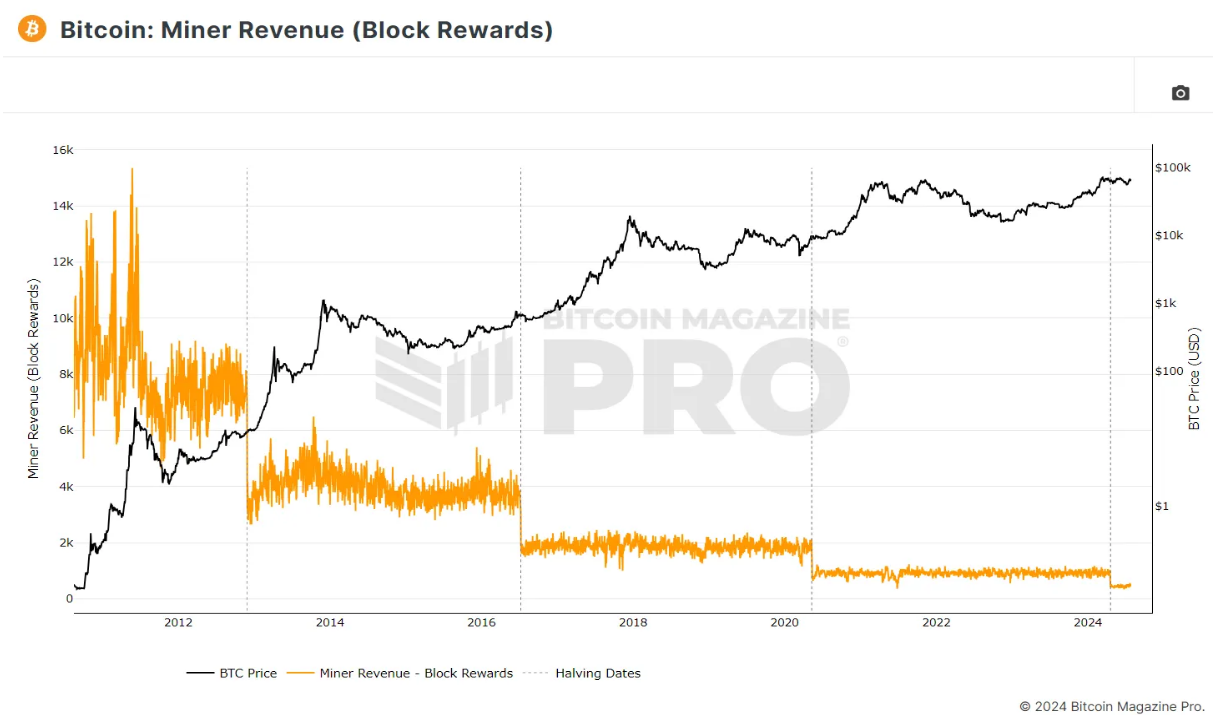

4、通脹減少的影響

減半事件顯著減少了礦工的 BTC 收入,並且歷史上推動了價格上漲。然而,隨着區塊獎勵隨時間減少,減半對比特幣價格的影響可能會減弱。例如,從每個區塊 6.25 BTC 減少到 3.125 BTC 的變化相當顯著,但未來的減半將看到更小的減少,可能會削弱它們對市場的影響。

2020 年 5 月比特幣上一次減半發生時,流通供應量大約為 1837 萬 BTC。當時的區塊獎勵為 6.25 BTC,年通脹率約為 1.82%。在接下來的四年中,隨着供應量的增加,這一比例逐漸下降。當最近的 2024 年減半發生時,通脹率已下降約 6%,至約 1.71%。2024 年減半后,區塊獎勵減半至 3.125 BTC。隨着總供應量的持續增加,年通脹率已下降到不到 1%(目前約為 0.85%)。這種持續下降強調了比特幣設計中的遠見卓識,但其影響逐漸變得不那麼顯著。

目前,流通中的比特幣大約有 1970 萬,每十分鐘產生 3.125 BTC 的區塊獎勵。這意味着我們已經挖出了總供應量的 94%,剩下的 130 萬 BTC 將在未來 120 年內被開採。下圖展示了礦工每天僅從區塊獎勵中獲得的 BTC 收入(橙線),以及其逐漸接近 0 的趨勢。

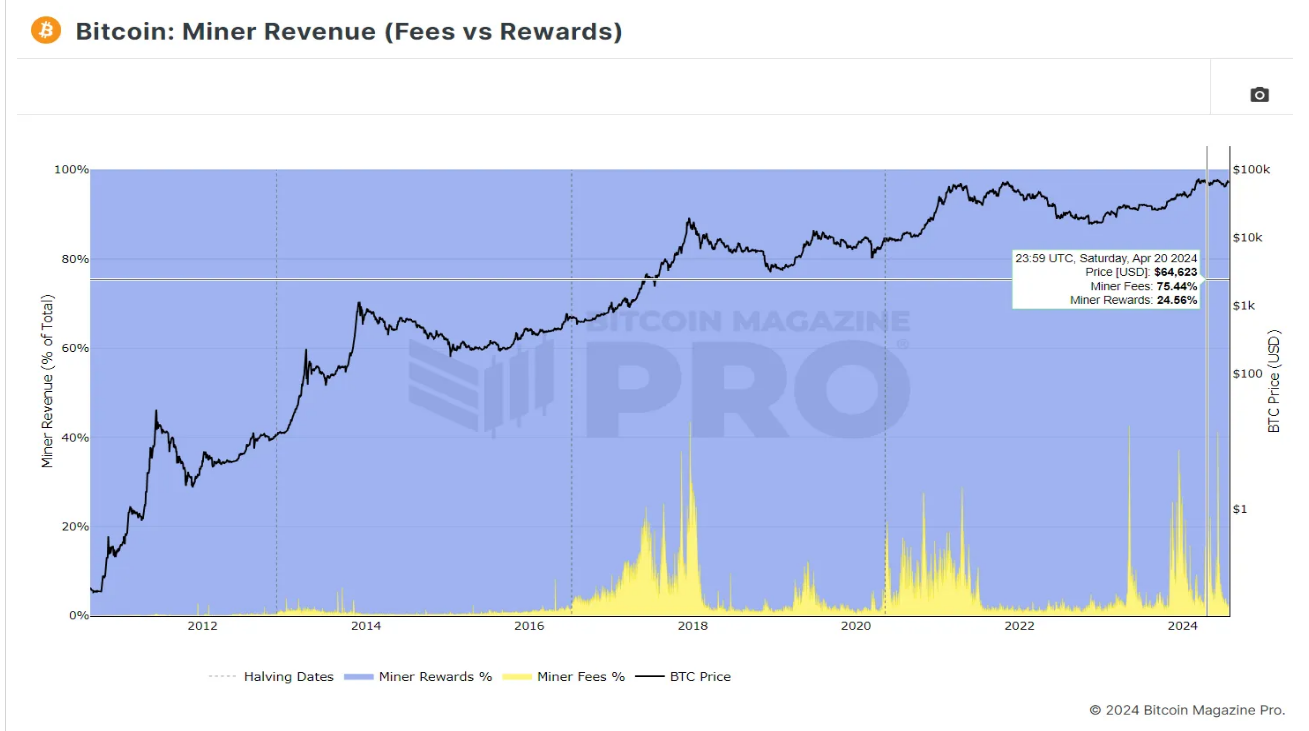

5、礦工收入和基於手續費激勵機制的變化

隨着區塊獎勵的減少,交易手續費彌補了礦工收入的缺口。2024 年 4 月 20 日減半當天,交易手續費總額達到了 1257.72 BTC,超過了當天的區塊獎勵(409.38 BTC)3.07 倍以上。這是首次出現礦工從手續費中獲得的收益超過區塊獎勵的情況,標志著向基於手續費的挖礦模式轉變的趨勢。

隨着礦工從交易手續費中獲得的收入增加,減半事件在塑造礦工激勵機制中的重要性可能會降低。如果交易手續費佔礦工收入的比重越來越大(如下圖中黃色陰影區域所示),礦工可能會對區塊獎勵減少 50% 的影響不那麼擔憂(區塊獎勵收入在下圖中以藍色陰影區域表示)。這一轉變表明,減半事件對礦工行為以及比特幣價格的主導影響可能會隨着時間的推移而減弱。

6、持幣不動(Hodling)的影響

長期持有比特幣的趨勢日益增加,這是可能減弱比特幣價格周期性波動的另一個因素。數據显示,超過 30% 的供應量在過去 5 年內沒有移動過,這一比例在宏觀層面上可能會繼續迅速上升,如下圖所示;橙色線表示至少半個世紀沒有變動的比特幣的百分比。無論這些比特幣是丟失的還是被長期投資者持有,這種行為減少了流通供應量,現已超過減半事件帶來的新供應減少的影響。

如果這些持有 5 年以上的投資者中有 10%(約佔流通 BTC 供應量的 3.2%)決定在本周期中獲利了結,那麼將有 630,400 BTC 流入公開市場。在整個四年的減半周期內,僅有 656,250 個新比特幣被鑄造出來,這個微小的差異清晰地描繪了新的市場動態。

7、擴展市場周期的前景

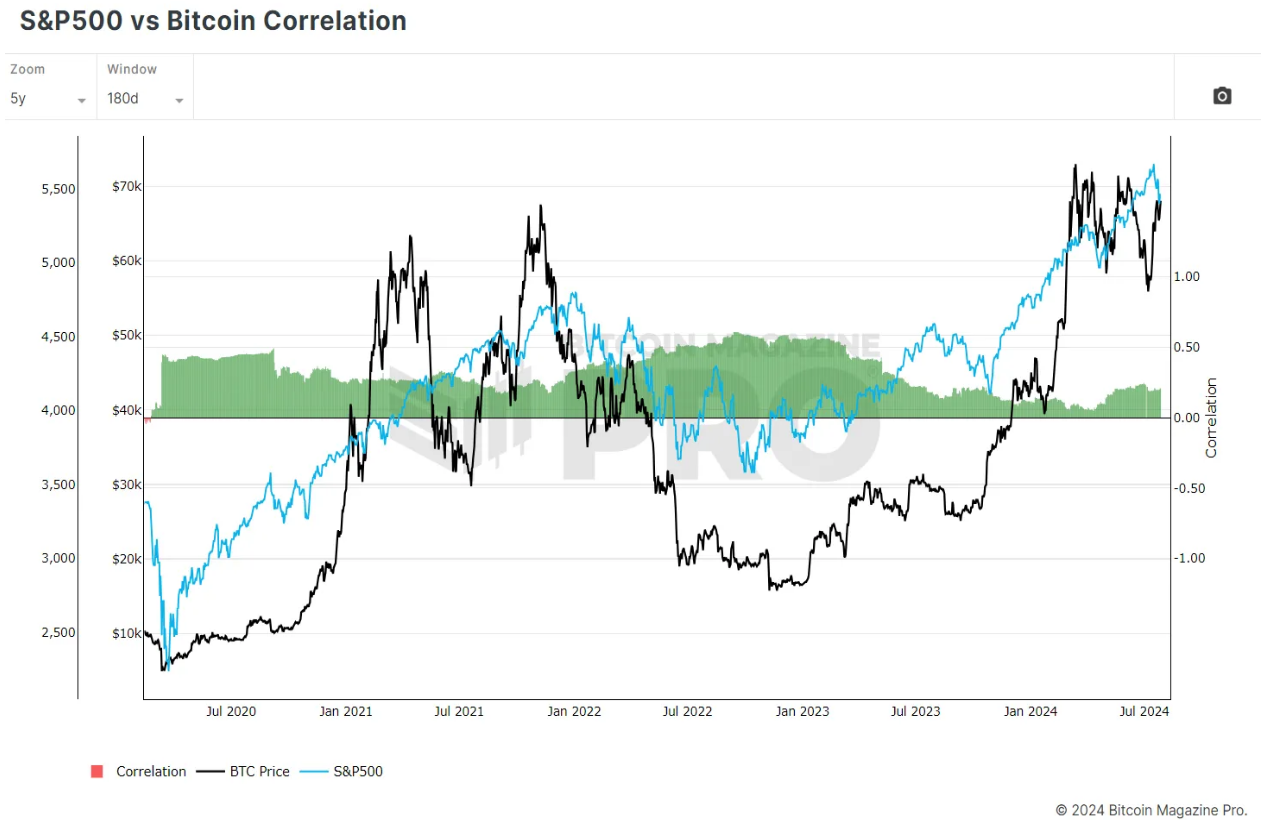

這種不斷減少的通脹可能會吸引更多的機構投資者,甚至是主權投資。像貝萊德這樣的機構和像薩爾瓦多這樣的國家都認識到比特幣稀缺性的上升和價格上漲的潛力。預計隨着越來越多的投資者認識到比特幣的獨特貨幣屬性,需求將會激增。然而,這種需求可能會與傳統的流動性周期和宏觀經濟驅動的風險偏好更加同步,而不是像之前周期中那樣由零售投機推動。

鑒於比特幣自身基本因素的影響可能會減弱,新市場參与者的影響增加,以及比特幣與傳統資產和指數(如標普 500)的歷史上強正相關性,比特幣可能會開始跟隨更傳統的市場周期,例如那些通常持續 8-10 年的股市周期。在下圖中,我們可以看到比特幣價格走勢(黑線)與標普 500 價格走勢(藍線)。

這些平行走勢可以在 -1(反向相關)到 1(正相關)的尺度上進行衡量。在過去 5 年中,這些資產的 6 個月相關性常常達到 0.6 以上,显示出兩者之間的強相關性。當其中一個移動時,另一個通常會跟隨。

8、不斷髮展的比特幣市場

在我們觀察到與歷史模式顯著偏離的情況之前,例如比特幣在減半后未能達到新的歷史高點,四年周期仍然是理解比特幣市場行為的有價值框架。減半事件的影響減少並不意味着它們會變得看跌。相反,它們的影響可能會減弱。

最近的比特幣減半事件依然看漲,並可能繼續在 2024 年及以後對比特幣價格產生积極影響,儘管回報可能會減小,價格波動也會減少。雖然目前沒有確鑿證據表明減半事件的影響已經停止,但預計未來減半事件的整體影響會減弱,從而影響到可預測的四年周期。