所有語言

分享

Blur 借貸協議 Blend,NFTFi 協議矩陣關鍵棋

引言

儘管整體市場遇冷,但似乎Blur在NFT Fi上向前躍進的腳步未曾放緩。根據其在5月2日所發布的推特動態,Blur正式從流動性聚合的直接交易層橫跨到借貸市場,接連推出了P2P永續借貸Blend、先買后付BNPL、挖礦借貸積分等功能,在社區引起廣泛熱議並在NFT Fi產業鏈上下游掀起餘震。

究竟Blend與其他NFT借貸協議機制有何差異?這是否意味着與DeFi的發展軌跡類似,NFT Fi的協議矩陣化進程已經提前拉開帷幕?對NFT Fi整體賽道又應該如何進行預判?我們在下文中給出一些簡單的思考和評論。

NFT Fi行業所面臨的“三座大山”

有待健全的信用機制:在DeFi中,最常見的模式是過度抵押貸款,而在NFT Fi場景中,我們可以引入更多樣化的貸款模式,如BNPL這種無擔保貸款。然而由於KYC對於NFT的借貸和租賃的參与者並非是強制性的,整個金融系統的風險控制高度依賴於單個NFT Fi項目的能力。在未來我們必然會需要更加成熟和可信賴的鏈上信用系統來解決這個問題。

有待提升的定價機制:正如我們在之前的研究中已經提到的,NFT由於本身具備的主觀性,非流動性等內生因素,難以像同質化資產一樣基於資產基本面或過往交易記錄被簡單定價。參考傳統的藝術品評估方法:同類比較,成本計算,平均價格和雙重出售,去除成本計算方法,剩下的同類比較,平均價格和雙重出售即對應着NFT pricing中的AI/ML評估,TWAP和交易定價這三類方法。然而這三類的任何一種評估方式在目前都無法達到完美的價格發現。

有待完善的支持服務體系:包括銀行、信託和保險在內的基本配套服務對於任何一種金融市場都是必要的。然而一個理論上完整的金融流動體系還尚不存在於當下的NFT Fi行業中。作為銀行系統最基本的模塊,信貸在任何場景下都有理由成為整個金融體系中被率先關注和發展的重點功能,這也是為什麼NFT借貸協議的完善對打通NFT Fi上下游流動性起着關鍵作用。

NFT的借貸動機:

NFT收藏家往往不太願意直接出售他們的高凈值資產(藍籌NFT收藏)。然而長期持有NFT也意味着大量的資本將被鎖定在非流動性資產中。這也是我們需要抵押房產的原因。

> 在牛市中,持有人可能會找到更好的短期投機機會。因此,他們有動力使用非金融資產作為抵押品來釋放流動性/兌現一些錢。

> 在熊市中,持有人傾向於使用超額抵押來持有更多的現金以防止短缺危機,同時確保他們不會失去他們的NFT(解釋了為什麼整體NFT貸款的違約率較低)。

Blend的機制創新

Blend的機制由Paradigm直接操刀,所發布文章中的聯名作者Dan Robinson等更是Comound、Uniswap等頭部DeFi協議中的資深貢獻者,同時其在DeFi協議中發揚光大的非許可和可組合性理念也一貫延續到了Blend的設計理念中。

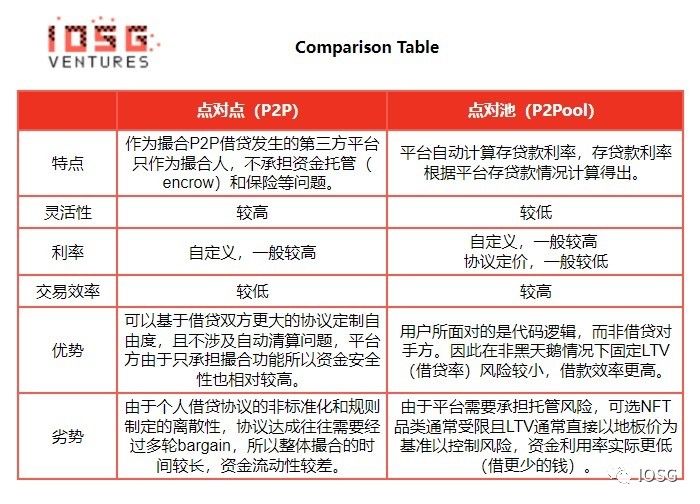

Blend本質上是在匹配NFT持有方和資金持有方,完成抵押NFT借出資金的效果,不同於BendDAO等新興點對池模型,而是與NFT.Fi等老牌協議一樣採取了點對點(P2P)的借貸模式,並且在集成傳統P2P借貸優勢的基礎上做出了進一步的範式調整。下圖中我們也簡要分析了P2P與P2Pool機制差異:

Blend的創新可以總結為如下四個方面:

去預言機(Oracleless):一般的點對點模型都有這個特點,即利率和資金利用率等由貸款人願意提供的條款決定。荷蘭式拍賣失敗才會引發清算。

>和同類其他P2P借貸相比,移除預言機並不算什麼新敘事,本身P2P協議引入預言機很大程度上為用戶在設定條款時提供價格參考(e.g. NFT.Fi會提供地板價,過往交易價,Upshot等ML定價等幾種數據)

永續借貸(Perpetual):到期日的設定需要借款方手動回滾或關閉頭寸,這使得借款方一方面可能面臨NFT被罰沒的風險,另一方面需要額外耗費gas fee。因此Blend直接移除了到期設定,只有在利率變化(新貸款人提出新條款接管)或其中一方想退出協議時,才需要進行鏈上交易。

>相對於傳統P2P,永續設定非常有趣並很可能贏得更多貸款方青睞。在固定期限的接待中,如果NFT的價值已經低於還款額,借款人選擇不償還貸款,貸款人即使清算NFT也無法收回本金。此外,永續機制也給其他潛在貸款人提供接管了貸款的機會,使得借款方有機會以利率空間兌換貸款延長期限。

>雖然永續的機制看似對借貸雙方都有益處,但正如Mindao老師指出這實際是“對貸款人友好,對借款人不友好”的協議設計。借款方在機制中更多地處於一種相對被動的狀態,當貸款方發起“再融資”拍賣時,原貸款方的退出、新貸款方的介入、新利率的調整都不受借款方控制。這也意味着借貸的“選擇權”和“自主性”實際上在往貸款方偏斜,羊毛出在羊身上。借款人在還錢、抵債、接受新條款的三重圍欄下,很可能因惡意的頻繁“再融資”而蒙受損失。

到期前清算(Liquidatable):由於目前P2P借款模式實際上為借款人提供了看跌期權,資金提供方需要要求短期到期、高利率等措施,以彌補頭寸可能資不抵債的風險。在 Blend 中,每當資金提供方觸發再融資拍賣(荷蘭式利率拍賣)並且沒有人願意以任何利率接管債務時,NFT可能會被清算。例如,一旦拍賣達到某個定義的最高利率(如 1000%)而沒有任何新的資金方介入,協議就會推斷該頭寸資不抵債或不可行,並清算借款人。然後,現有貸方可以發送交易以佔有抵押品。

>這個設計對貸款方很友好,為貸款方放貸設立了保障。當NFT價格下降時,允許貸款方及時開啟清算拍賣程序,並通過不斷上升的利率競拍來補充貸方的風險溢價。我們認為這對於促進NFT的流動性是必須的,激發資金的活力非常關鍵。

資金效率提高(Effective):貸款人的資金可以多用,既可參与 Blur 的 bidding(DEX流動性提供)同時可以做貸款人提供流動性。

> 實現了交易+借貸的資金聚合,並結合了池子模式的某些優點,比如對於借款人來說可以“永續”借錢。同時對貸款人來說資金端因為存在一個拍賣競爭市場而且可以和 bidding 池公用,同時協議默認“樂觀”滾存,沒有強制到期再出借 。(引用自dForge創始人Mindao)

NFT借貸考量維度

Traction(吸引力):平台對貸款人和借款人的吸引力,是否有足夠的借款人和貸款人接觸和使用該平台,用戶保留率和轉換率。由於藍籌股持有人是固定的,存量市場中traction意味着贏家通吃。

Risk Management(風險管理):平台的風險控制能力,是否有可行的設計來保證出借人和借款人的資金和抵押物的安全,以及如何懲罰違約。

Effectiveness(有效性):平台的聚合效率,是否有靈活的議價和條款談判機制,是否能幫助出借人和借款人在最短時間內達成交易。

結語

儘管尚在早期階段,但我們相信NFTFi協議也許最終也會同DeFi一樣走向協議矩陣,在未來將交易+借貸+穩定幣三種模式融為一體。我們內部也一直討論NFTFi的終局,是一個one stop service式的流動性協議(一個項目同時包含了借貸、交易和其他功能),還是類似DeFi目前的樣子,不同的協議有不同的分工(比如Uniswap負責交易功能,Aave負責借貸功能等等)。目前NFTFi最大問題就是流動性不足,Blur的bidding、NFTX的碎片化AMM、BendDAO這類借貸的清算和一些衍生品協議等都在以各類形式增加流動性優化定價。Blur作為當今最大的頭部玩家,積累了龐大的NFT持有者用戶量,Blend勢必將成為其協議矩陣的關鍵一步,這也是為何我們看到Blend的重點放在了激發資金的活力上,也就是吸引資金方。資金方和NFT持有方的博弈是產品最終呈現的關鍵,我們也將持續關注。