所有語言

分享

停滯、泡沫、危機、突破?

撰文:YBB

翻譯:白話區塊鏈

要點總結:

- 與上一輪牛市由宏觀經濟繁榮推動不同,目前的加密市場主要受宏觀經濟不確定性影響。

- ETF 不過是「緩釋的布洛芬」,而加密貨幣與美股走勢趨同的趨勢,已成為該行業增長潛力的限制因素。

- 目前僅僅是比特幣的牛市,山寨幣沒有任何起色。主要原因包括整個行業創新不足、流動性匱乏,以及一級市場估值不合理,導致資本缺乏動力,難以實現以交易量為驅動的增長。

- 舊敘事的重複無法維持市場價值,隨着像貝萊德這樣的傳統機構入場,而行業又缺乏創新,內部競爭似乎不可避免。

1、四年減半周期:還能成為牛市的關鍵嗎?

1)本輪牛市的起點完全不同

比特幣誕生於經濟危機的背景下,或許是為了應對國家法幣的過度發行和貨幣政策的干預。回顧其發展歷程,不可否認,在 2021 年比特幣在中國被廣泛禁止之前,中國是推動該行業增長的主要力量,曾一度佔據全球三分之二的礦業份額。同時,隨着房地產和互聯網的繁榮,宏觀經濟也得到了顯著發展。直到 2021 年,宏觀經濟環境整體向好,各國央行持續向市場注入流動性,推動投資者樂觀情緒高漲。然而,2020 年後,房地產市場降溫,加之更廣泛的經濟放緩,導致部分市場流動性枯竭。

從創新的角度看,DeFi Summer 激發了以太坊內部經濟循環,成為其爆發性增長的主要推動力。隨後,NFT、MEME 和 GameFi 繼續吸引大量資源,有時甚至掀起了数字收藏品的狂熱。市值的增長推動了行業的擴展。然而,這一次,行業的創新大多是舊概念的翻版,或許牛市尚未到來,因為新的敘事尚未產生顯著影響。

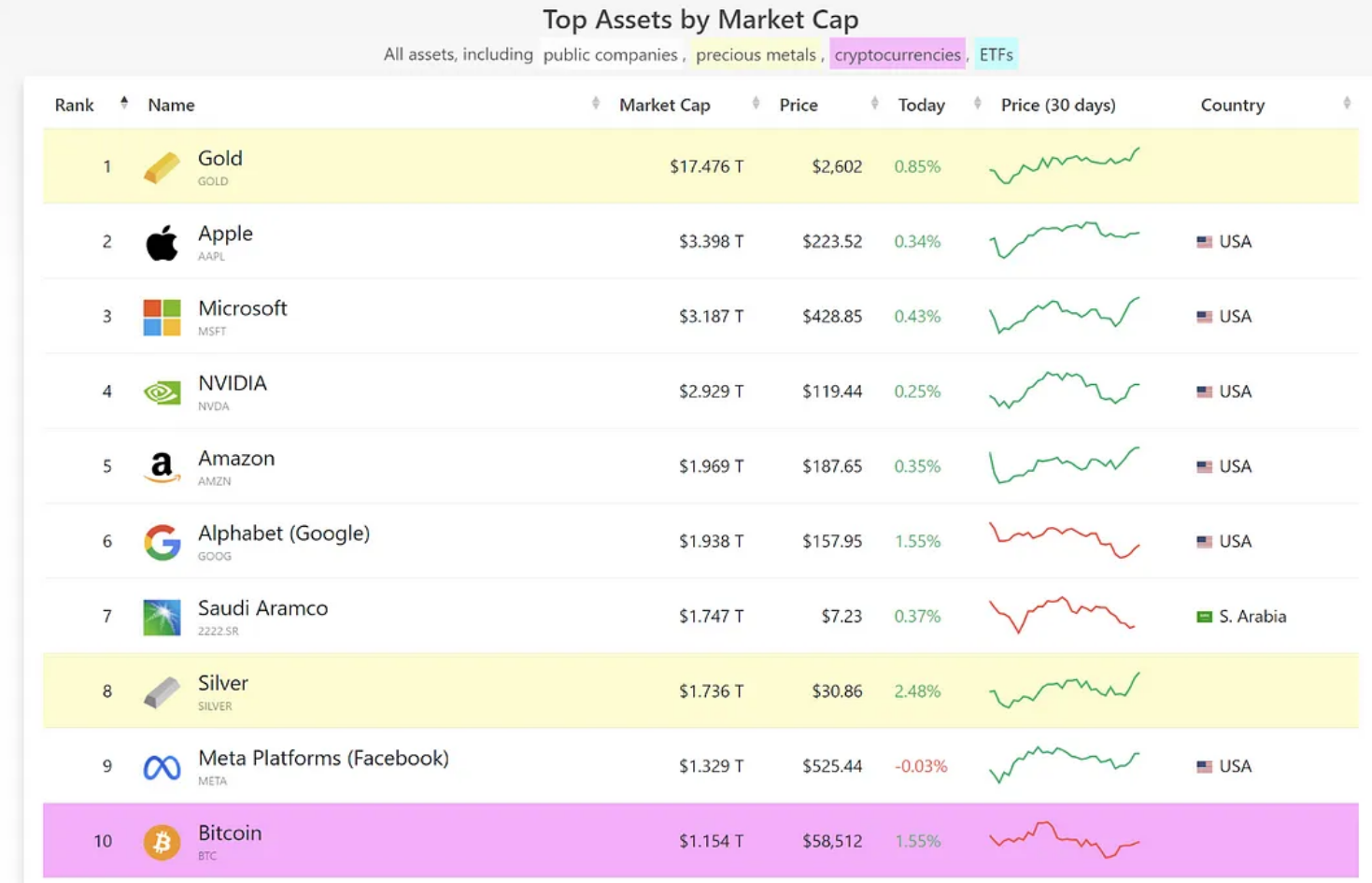

如果我們將 2019 年初到 2021 年初視為牛市的開始,比特幣的價格在 4000 到 10000 美元之間,而以太坊則在 130 到 330 美元之間。當時,加密市場的整體規模較小,增長空間充足。然而,根據 CompaniesMarketCap 的數據,目前比特幣市值全球排名第十,僅次於 Facebook,相較於蘋果還有約三倍的增長潛力,相較於黃金則有約十五倍的潛力。這次的增長預期小於上一個周期。

由減半驅動的增長或許是這個故事的最後一章,加密市場的周期性增長一直與宏觀經濟密不可分。自 2009 年比特幣創世區塊誕生以來,其超過一萬億美元的市值成就,離不開周期性流動性注入對經濟的刺激。在金融市場中,唯一不變的就是變化,即使你能守住倉位,也無法預知低谷會有多深。

來源:CompaniesMarketCap

2)比特幣的定位與未來增長潛力在哪裡?

比特幣的避險地位僅限於加密圈嗎?

迄今為止,美元仍通過其定價權控制着全球。黃金,作為規避風險和保值的「避險資產」,在重大危機時期通常會創下新高。第一次黃金牛市始於二戰後布雷頓森林體系瓦解,美國將美元與黃金脫鈎,地緣政治緊張局勢和通貨膨脹是推動力。第二次牛市開始於 2005 年,黃金價格飆升,次貸危機爆發后,大量資金流入黃金避險,牛市最終在 2011 年利比亞戰爭后結束,地緣政治再次是主要因素。第三次牛市的轉折點出現在 2018 年,全球新冠疫情和央行注入流動性成為關鍵推動力,局部地緣衝突亦助推了金價上漲。黃金始終是風險對沖的首選,而美聯儲的量化寬鬆政策和地緣政治因素則是推動金價上漲的主力。

截至 9 月 12 日星期四(北京時間),現貨黃金上漲 1.84%,收於每盎司 2,558.07 美元,創下歷史新高。現貨白銀上漲 4.19%,至每盎司 29.8792 美元;COMEX 黃金期貨上漲 1.78%,收於每盎司 2,587.6 美元,同樣創下新高(數據來源:前瞻研究院)。比特幣像黃金一樣是避險資產的說法似乎被推翻了,因為黃金飆升時比特幣並未跟隨,反而其走勢更接近美股。

比特幣的最大價值:抵禦經濟制裁和對法幣信任缺失的工具

在經濟全球化背景下,各國都希望將本國貨幣國際化,實現交易、儲備和結算的全球使用。然而,這一目標受制於貨幣主權、資本流動性與固定匯率之間的「三難困境」。參考《貨幣戰爭》的觀點,紙幣本身並沒有內在價值——它的價值完全來自國家信用的支撐。誰掌控了一個國家的貨幣發行,誰就可以繞過該國的法律框架。即便是強大的美元,長期維持其龐大的信用背書也面臨困難。經濟全球化本身包含了全球貨幣主導權與國家利益之間的矛盾。例如,薩爾瓦多推行「雙法幣」政策,推廣全國範圍內比特幣的使用,削弱美元的影響力;而俄羅斯從 2024 年 9 月開始允許居民進行加密貨幣交易並將其用於貿易結算,以規避制裁。

比特幣的困境:其價值源於對法幣信任風險的對沖,但其上漲動力仍依賴於強國政策、垄斷資本的接受以及宏觀經濟環境。

2、ETF 只是短期的止痛葯,而非治本之策

1)加密貨幣的后 ETF 時代:對權力的抗爭失敗

來源:The Guardian-News

比特幣誕生於經濟危機的背景下,區塊鏈的獨特屬性可以抵禦主權貨幣的過度發行和貨幣政策干預。反權威、追求自由、去中心化曾是我們的信仰和口號。然而,行業內各種「玩家」心懷投機動機,一夜暴富的夢想似乎成為推動行業增長的主要動力。但最終,比特幣 ETF 不過是一次性、不可避免的助推器。

我們曾經抵抗權威的信仰,如今卻寄託於那個權威之上。在我們的加密烏托邦里,似乎只關心利潤,不關心方向。市場不斷為與 ETF 相關的利好消息喝彩,希望藉此帶來更多資金,作為退出的流動性。曾經抵抗權威的社區,現在逐漸將其勞動成果拱手讓給了這個權威。

黑石、先鋒和道富是統治世界的公司,而今天,黑石正逐步控制比特幣。

誰是世界上最強大的公司?蘋果、特斯拉、谷歌、亞馬遜、微軟?實際上,都不是。真正的答案是前面提到的全球資產管理巨頭。黑石(Blackrock)自 2009 年至 2023 年,已連續 14 年保持全球最大資產管理公司的頭銜。

后 ETF 時代的直接影響是價格將與傳統金融市場更加趨同。只有擁有最多 Token 的人才會有最多的話語權,美國正逐漸在加密行業中取得意識形態的控制權。根據 2024 年 9 月 10 日 QCP Capital 的報告,宏觀經濟不確定性仍然主導着加密市場,比特幣與 MSCI 全球股票指數的 30 天相關性達到了 0.6,創下近兩年最高水平。

毫無疑問,加密貨幣最初是在中國萌芽,但如今的「大玩家」已經改變。更專業的競爭者正在趕來。未來不僅需要選擇品牌 IP 和行業重點,還需要具備強大的交易和執行能力。馬太效應將滲透到行業的每個角落,加密世界正在穩步向「華爾街級別」的交易複雜度演進。

2)「淘金熱」隱喻

回顧一百多年前的加州淘金熱,數十萬人懷揣一夜暴富的夢想,從世界各地湧向加州。然而,大多數人空手而歸,甚至有人喪命。相比之下,李維·斯特勞斯(Levi Strauss)走了一條不同的道路,他利用這場淘金熱,銷售大量庫存的帆布,並將其製成耐用的工裝褲,因其實用性在淘金者中廣受歡迎。後來,他進一步改良了這款褲子,成為藍色牛仔褲的創始人,打造了全球知名的 Levi’s 品牌。

有趣的是,比特幣通過工作量證明(PoW)挖礦和以太坊通過權益證明(PoS)質押與此有驚人的相似之處。PoW 挖礦狂潮促使「淘金者」攜帶礦機,而 PoS 質押則讓他們以資本為工具。然而,「李維·斯特勞斯」式的人物在這場淘金熱中隨處可見。礦工們追逐着一夜暴富的夢想,而「李維·斯特勞斯」式的人物則盯上了礦工的資金。全球 24/7 的加密市場為這些「淘金者」提供了無數的機會,但同時也使市場高度波動。高風險伴隨着高回報,利潤與風險不斷考驗着每個人的勇氣和勤奮。

快速的節奏、不間斷的交易以及高度波動的市場既是誘人的陷阱,也是無盡的交易機會,這正是加密貨幣的吸引力所在。強大的金融屬性與低門檻結合,使得加密貨幣成為天然的優質「金礦」。當我們曾為 ETF 喝彩,期望它們帶來更多外部資金時,現實是,ETF 正在為更多「李維·斯特勞斯」式的人物打開大門。

更多「李維·斯特勞斯」式人物將進入加密市場

ETF 的推出不僅會帶來外部資金作為「退出流動性」,還將吸引風險對沖交易者。區塊鏈迄今為止最大的創新在於將金融上鏈,建立了一個加密市場內的「自我維持的經濟循環」,有效避免了強權和「舊資本」的直接干預。然而,后 ETF 時代的加密貨幣在某種程度上將全面的金融衍生工具交到了這些勢力手中,進一步吸引了更多套利者和大資本,它們將擠壓本已有限的市場利潤空間。

3、一級市場難以突破

一級市場流動性差且完全稀釋估值(FDV)高

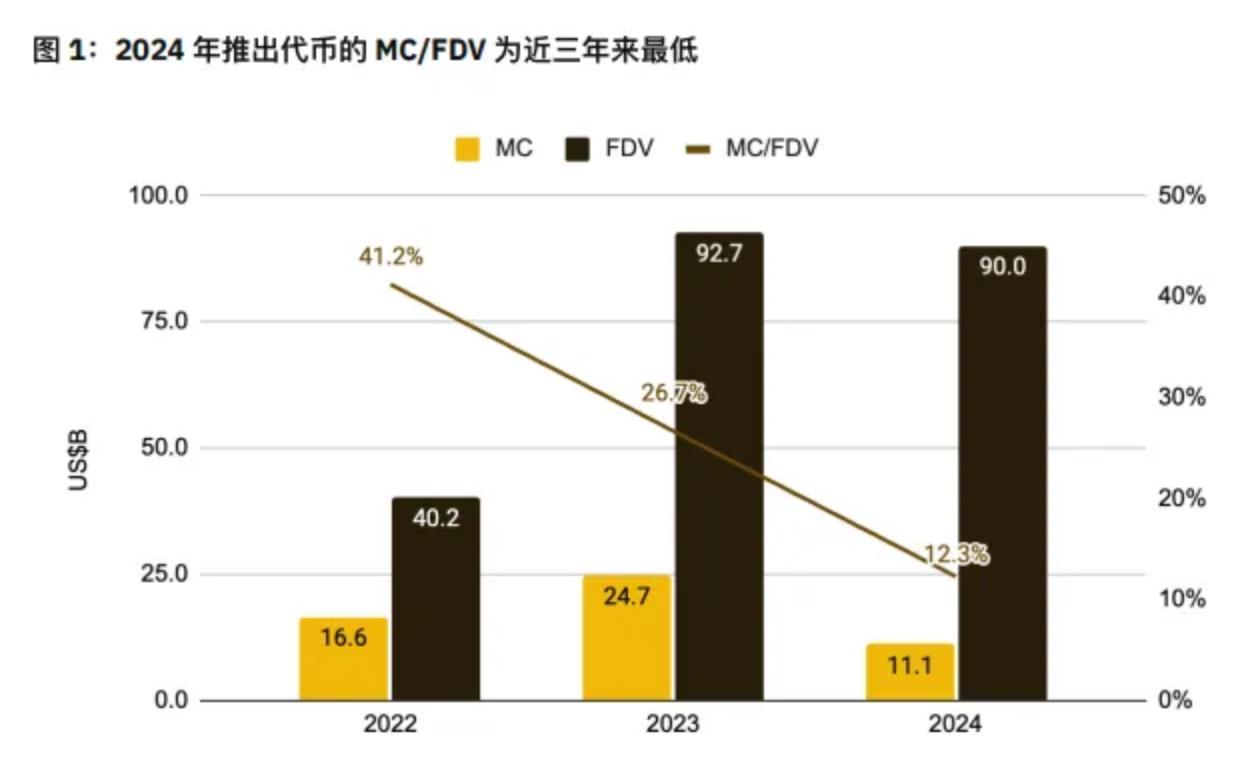

近期,與以往相比,一級市場發行的 Token 普遍呈現出極高的完全稀釋估值(FDV)和低流動性的特徵。根據幣安的報告《高估值與低流動性 Token 的觀察與反思》中的數據显示,2024 年發行的 Token 市值(MC)與完全稀釋估值的比率是近年來最低的。這表明大量 Token 未來尚未解鎖,而到 2024 年前幾個月,發行 Token 的完全稀釋估值已接近 2023 年所有發行 Token 的總 FDV。

來源:@thedefivillain、CoinMarketCap 和幣安研究院,2024 年 4 月 14 日發布的數據

在流動性匱乏的市場中,Token 將在 TGE(首次 Token 發行)後繼續解鎖,形成巨大的拋售壓力。但 VC(風險投資)這一輪真的賺到錢了嗎?不一定。大多數情況下,合規且受監管的項目募資要求 Token 在解鎖和釋放前至少經歷一年的懸崖期。在高 FDV 和低流動性的情況下,項目可能會因 Token 解鎖導致價格暴跌,儘管小型 VC 仍可能在二級市場或場外預售中拋售。

正如下圖所示,這些 Token 的流通供應比例低於 20%,最低的甚至只有 6%,凸顯了高 FDV 的嚴峻現實。

來源:CoinMarketCap 和幣安研究院,2024 年 5 月 14 日發布的數據

4、小結

顯然,資本驅動的動能目前效果不佳。除了上述因素,還有其他客觀因素導致流動性低和 FDV 高的情況:

1)市場碎片化,競爭者過多:在上一周期,國內外資本聯合起來炒作 DeFi 和 Layer-1 鏈。然而,在這一周期中,資金和參与者被分散在多個敘事中,西方和東方資本往往互不支持對方的項目。這導致買方不足以滿足賣方的數量。

2)沒有山寨幣牛市,缺乏投機:基於 EVM 的鏈基礎設施已經成熟,資金和項目都在朝着相同的方向努力。所謂的「以太坊殺手」並沒有帶來新的突破。此外,在沒有山寨幣牛市的市場中,當一個項目在某一領域取得成功時,模仿項目會迅速出現,自稱為下一個被低估的機會。

3)簡單問題複雜化,將複雜性轉化為故事:偽創新到處存在,過度複雜化簡單問題的現象比比皆是。重新包裝舊概念往往只是為了向市場推銷一個更大的夢想。

4)馬太效應無處不在:加密行業已經發展了超過 16 年,頂端的垄斷利益已經基本固化。無論是在技術、項目還是資本方面,強者愈強,弱者愈弱。那些能夠存活至今的參与者進一步鞏固了他們對敘事的控制。

5)可持續增長的挑戰:缺乏創新和流動性是目前市場面臨的最緊迫挑戰。