全部语种

分享

Glassnode:比特币上演「往返之旅」,反弹似遇阻力

撰文:CryptoVizArt,Glassnode

翻译:白话区块链

关键要点: 比特币强劲的上涨趋势在本周遇到阻力,突破至 4.45 万美元的年度新高,然后经历 2023 年第三大抛售。一些链上定价模型表明,基于投资者成本基础和网络吞吐量的「公允价值」是滞后的,接下来可能会徘徊在 3 万美元到 3.6 万美元之间。 为了应对近几个月价格的强劲上涨,比特币短期持有者以具有统计意义的幅度获利了结,从而使得比特币暂停了上涨。比特币市场本周进行了一轮往返,开盘价为 4.02 万美元,随后反弹至 4.46 万美元的年度新高,然后在周日晚间大幅抛售至 4.02 万美元。向年度高点的上行走势包括两次超过 +5.0%/ 天的反弹(+1 个标准差走势)。此次抛售同样强劲,下跌超过 2500 美元 (-5.75%),创下 2023 年第三大单日跌幅。 正如我们上周报道的那样,比特币今年表现出色,年初至今上涨了 150% 以上,表现优于大多数其他资产。考虑到这一点,随着年底的临近,密切关注投资者对新账面收益的反应非常重要。

1、通过链上定价模型引导周期

驾驭市场周期的一个有用工具集是投资者成本基础,它是根据不同群体的链上交易来衡量的。我们要考虑的第一个成本基础模型指标,比如说活跃投资者实现价格,它根据我们的 Cointime 经济框架计算比特币的比较公允的价值。 该模型根据整个网络的供应紧张程度(HODLing)对已实现的价格应用加权因子。大规模持有会限制供应,增加估计的「公允价值」,反之亦然。下图突出显示了现货价格交易高于经典已实现价格(下限模型)但低于周期历史高点的时期。由此我们有一些观察:从历史上看,成功突破已实现价格与创造新的 ATH 之间的时间间隔为 14 至 20 个月(2023 年迄今为止为 11 个月)。 通往新 ATH 的道路始终涉及活跃投资者实现价格周围±50% 的大幅波动(以每个周期的振荡器显示)。 如果历史为我们提供指导,它将围绕这个「公允价值」模型(目前约为 36,000 美元)描绘出几个月的波动状况的路线图。

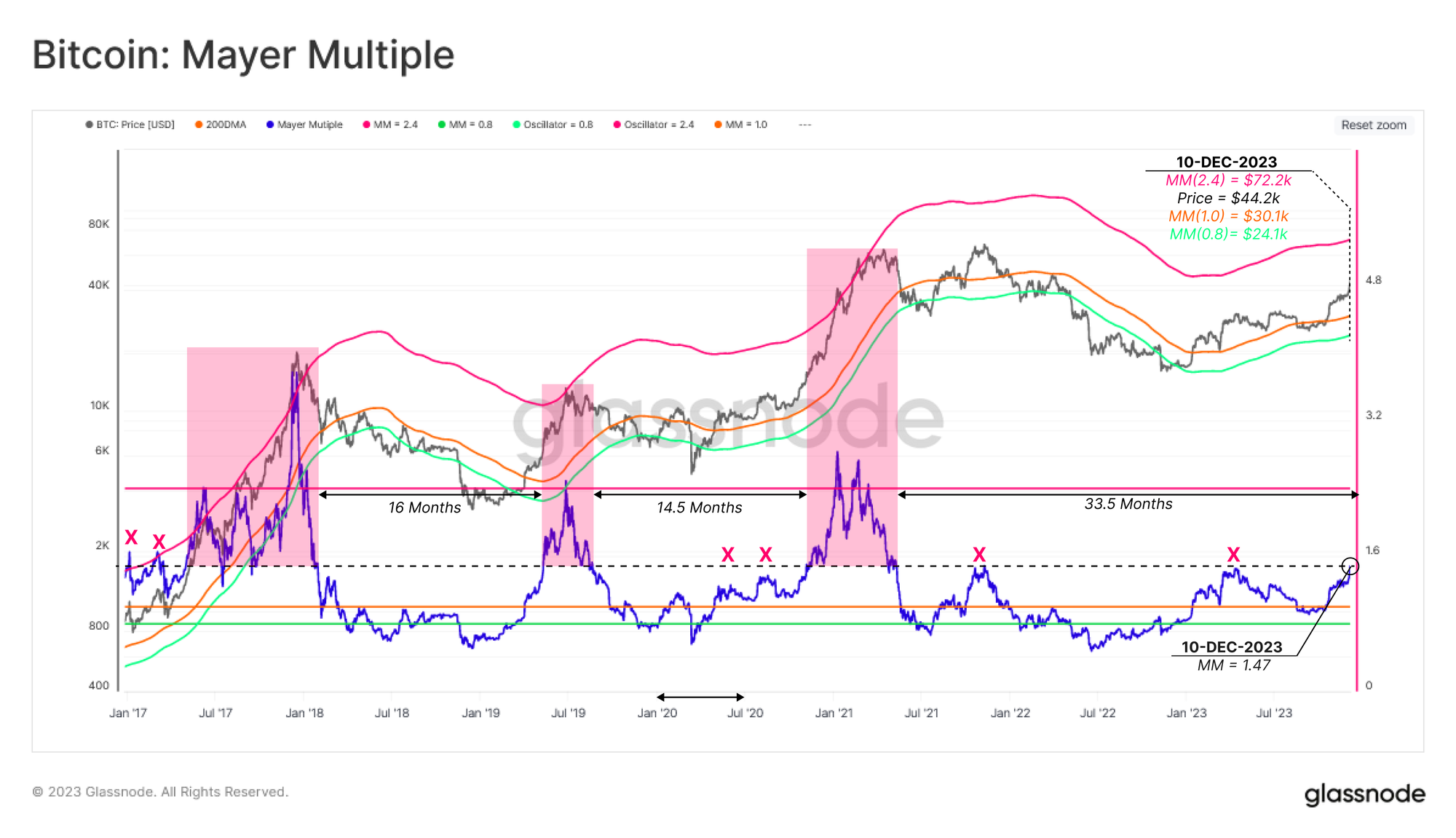

梅耶倍数是另一种流行的比特币技术定价模型,它简单地描述了价格与 200 天移动平均线之间的比率。200 日均线是广泛认可的建立宏观牛市或熊市偏见的指标,使其成为评估超买和超卖状况的有用参考点。

从历史上看,超买和超卖情况分别与 Mayer 多重值超过 2.4 或低于 0.8 一致。

梅耶倍数指标的现值为 1.47,接近 1.5 左右的水平,该水平通常在之前的周期(包括 2021 年 11 月 ATH)中形成阻力位。也许作为 2021-22 年熊市严重程度的一个指标,自突破该水平以来已经有 33.5 个月了,这是自 2013-16 年熊市以来最长的时期。

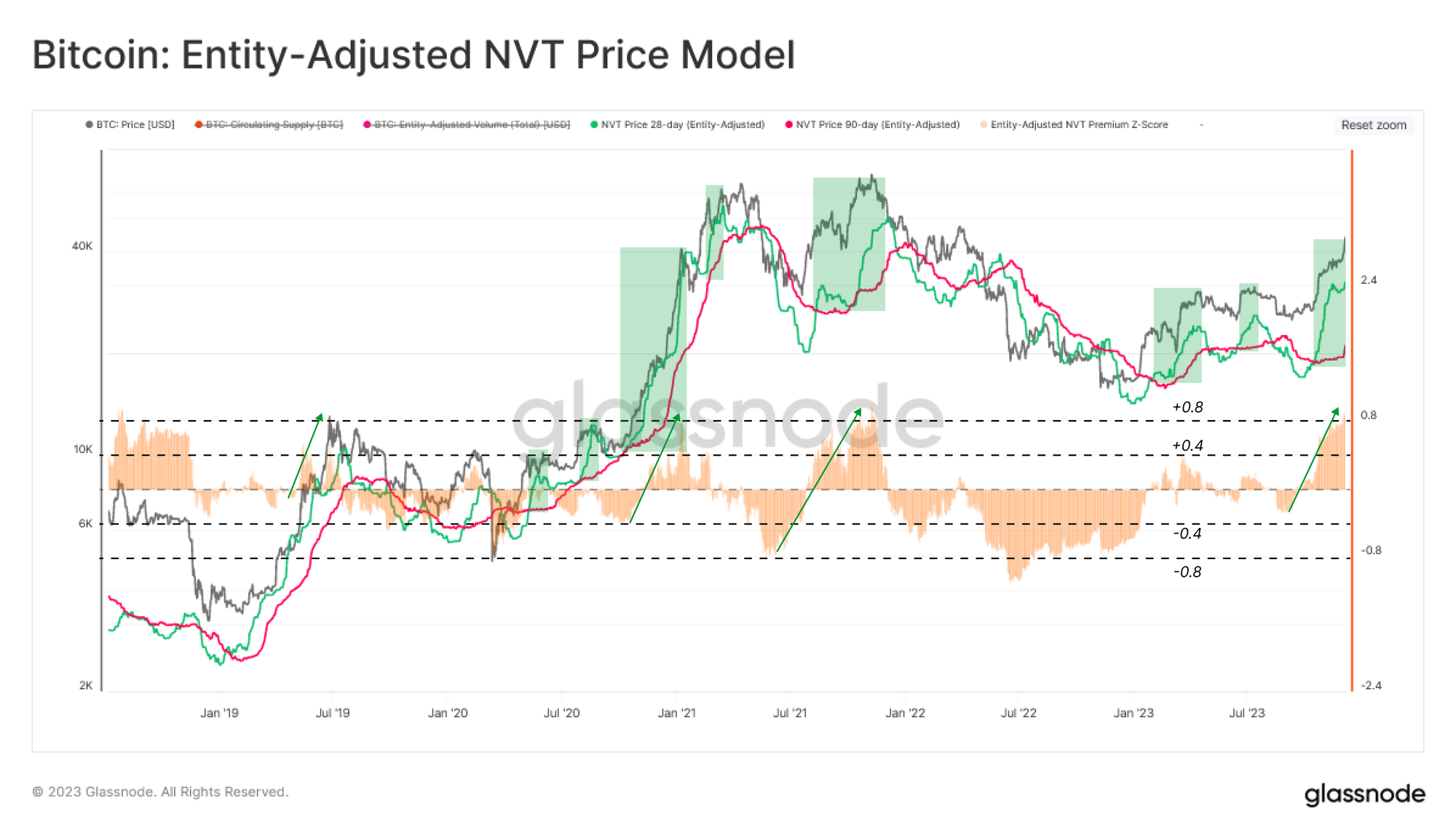

评估比特币「公允价值」的另一个视角是通过 NVT 价格模型将链上活动转化为价格域。NVT Price 正在根据网络作为美元计价价值结算层的效用来寻求网络的基本估值。

在这里,我们考虑 28 天和 90 天变体,分别提供一对快速和慢速信号。典型的熊市到牛市的过渡阶段会看到 28 天变体交易速度高于 90 天模型,这种情况自 10 月份以来一直在发挥作用。

NVT Premium 还可用于评估相对于较慢的 90 天 NVT 价格的现货定价。最近的反弹是 NTV 溢价指标自 2021 年 11 月市场见顶以来最剧烈的峰值之一。这表明相对于网络吞吐量而言,短期内存在潜在的「估值过高」信号。

2、边际投资者

在之前,我们探讨了新投资者(也称为短期持有者 STH)在塑造短期价格走势(例如局部顶部和底部)方面的巨大影响。相反,当市场达到宏观极端时,例如突破新的 ATH 或在痛苦的投降事件和底部形成期间,长期持有者的活动往往会产生更大的影响。

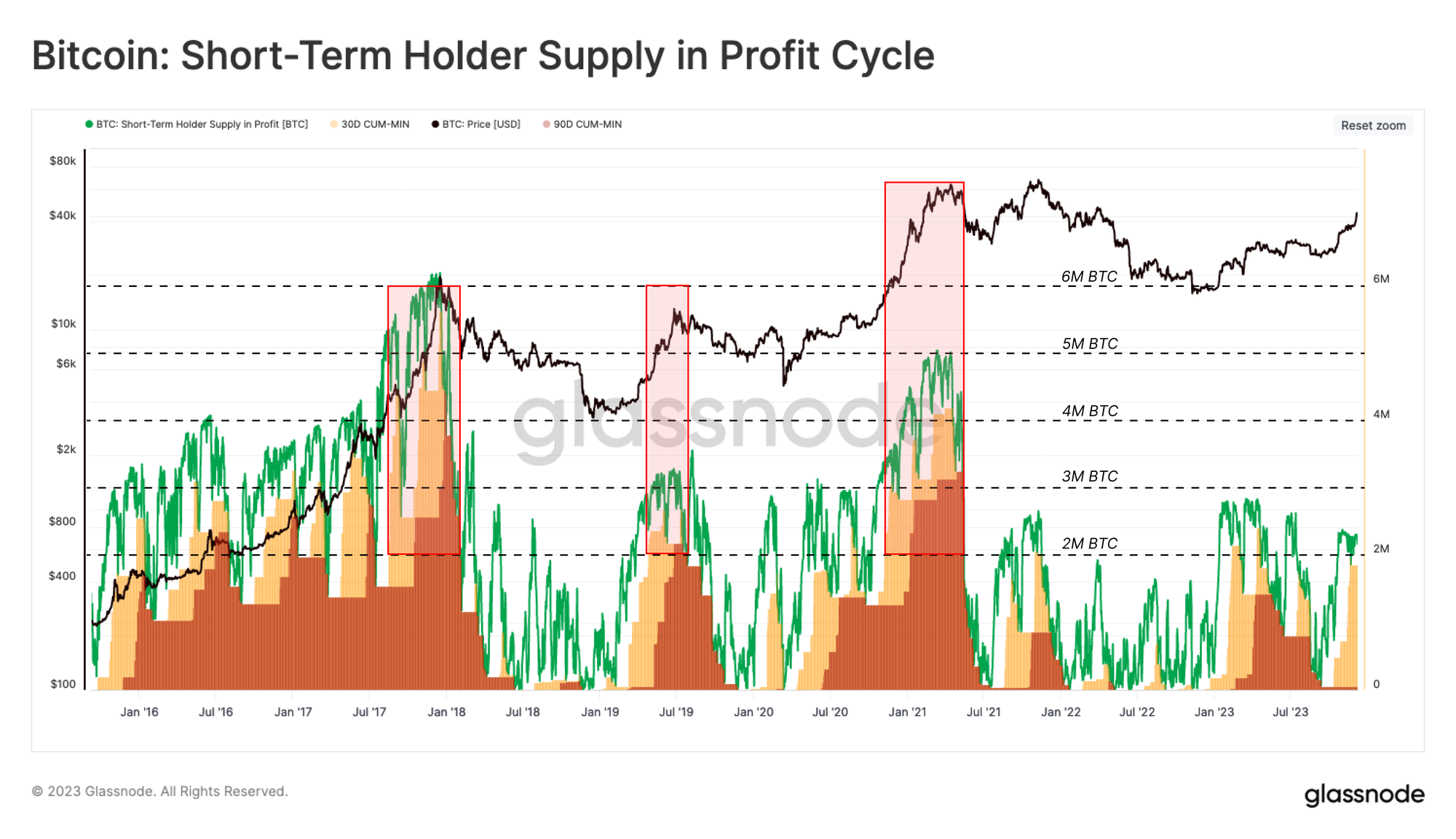

为了强化 STH 行为的影响,下图强调了价格变动(趋势和波动性)与该投资者群体盈利能力变化之间的关系:

STH 盈利供应 : STH 持有的「盈利」Token 数量,其成本基础低于当前现货价格。

- 30D-Floor :过去 30 天内的最低「盈利」STH Token 供应量。

- 90D-Floor :过去 90 天内的最低「盈利」STH Token 供应量。

这些 30D 和 90D 指标使我们能够衡量不同时间窗口内「盈利」的 STH 资本的比例。换句话说,我们可以比较这些痕迹来衡量有多少 STH Token 在 30 天以内、30 至 90 天以及超过 90 天的时间内处于「盈利」状态。

从历史上看,新 ATH 的反弹与 90 天持有指标达到 200 万比特币以上同时发生,表明该群体(强大的投资者基础)持有适度较长的持有时间。自 10 月份以来的反弹主要提升了 30 天变体,表明自交易高于 3 万美元周期中期水平以来尚未建立坚实的 STH 基础。

我们还注意到,与过去的周期相比,2023 年的痕迹相对较低,这强化了我们在之前讨论的相对供应紧张的情况。

3、短期的恐惧和贪婪

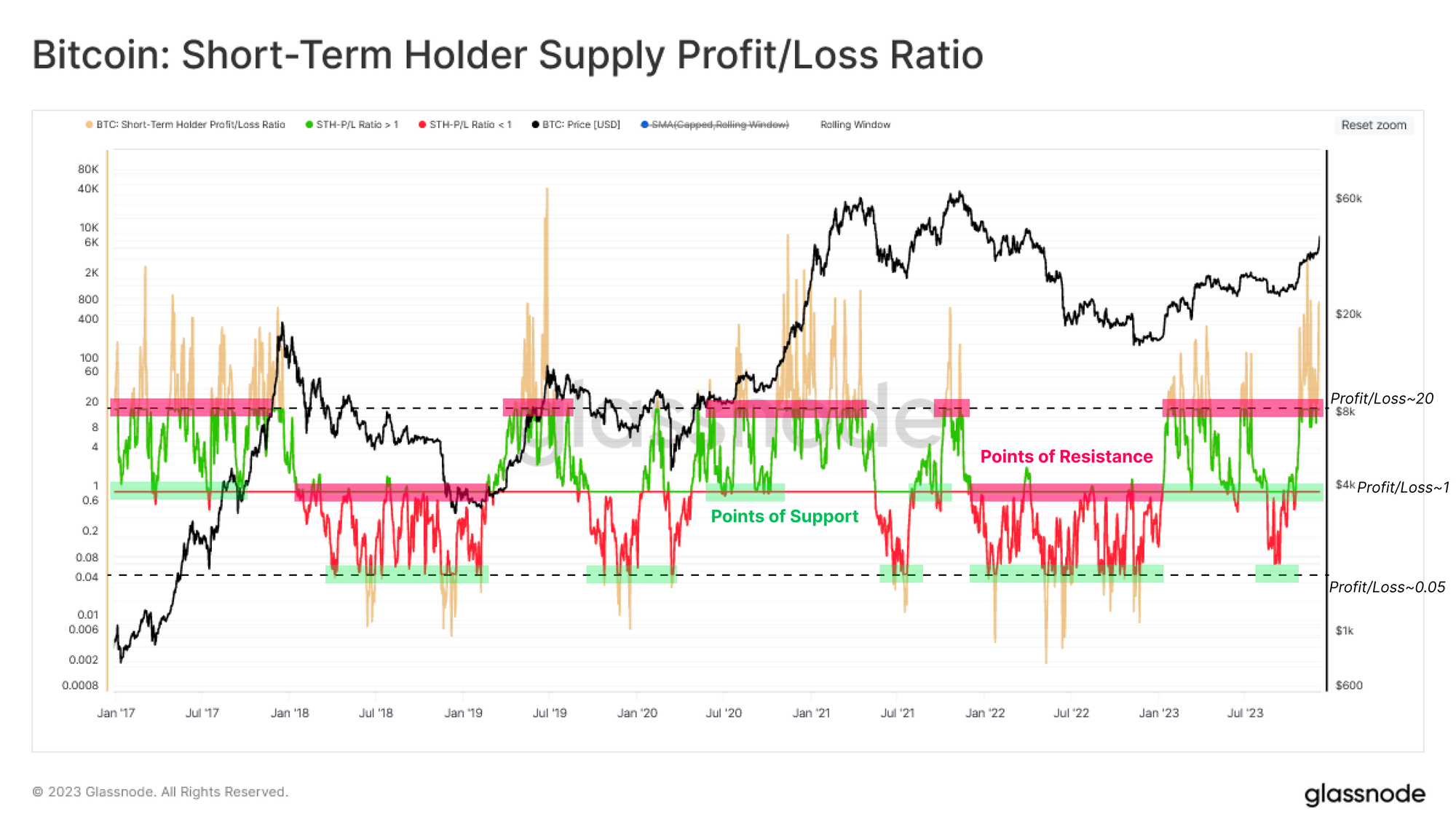

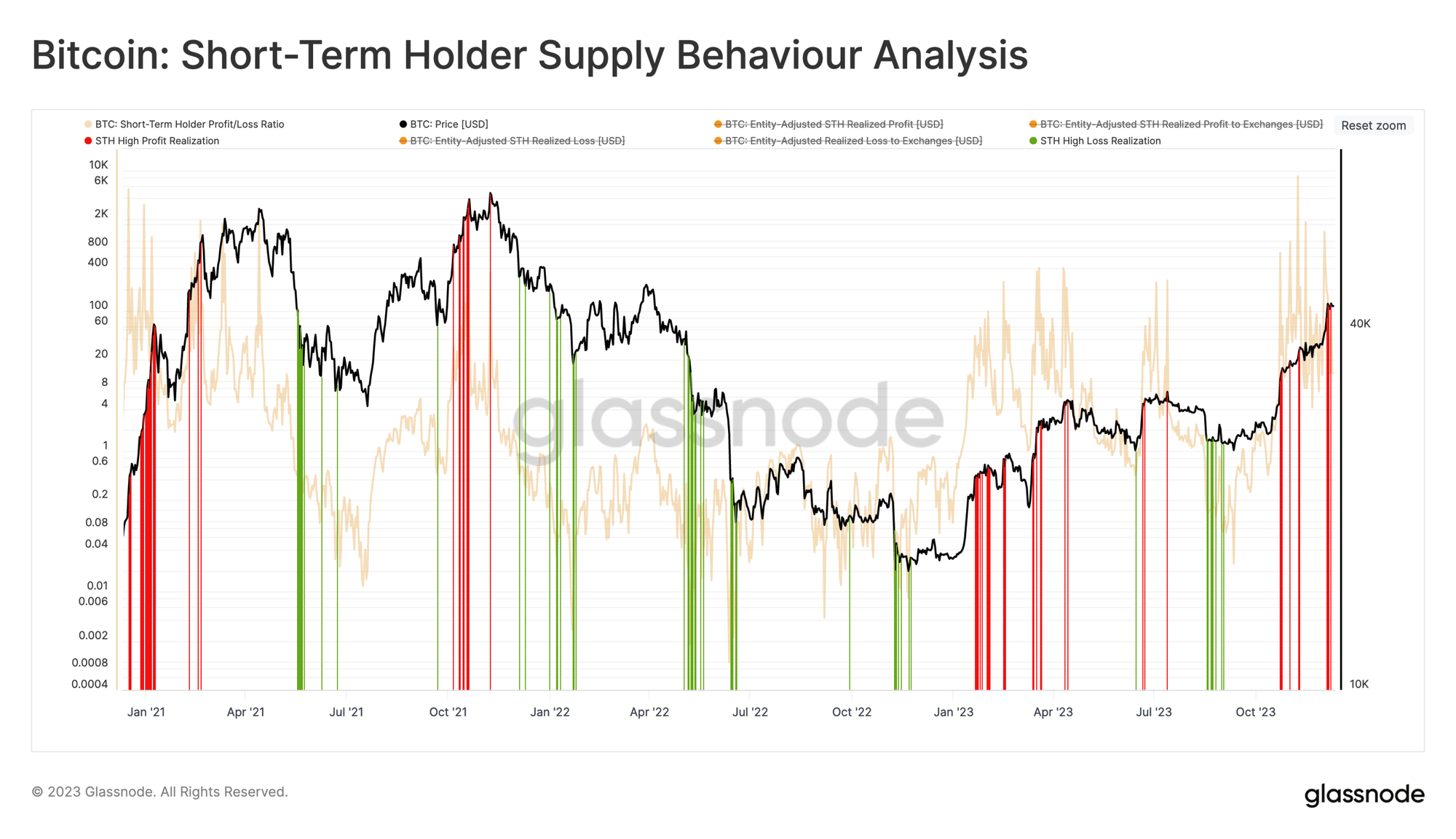

下一步是建立一个工具来识别这些新投资者的恐惧和贪婪加剧时期,重点关注超买(顶部)或超卖(底部)信号。我们在之前的讨论 STH- 供应损益比,它提供了未实现损益的比例。如下图所示:

从历史上看,盈亏比 > 20 与过热状况相符。

历史上,盈亏比 < 0.05 与超卖情况一致。

盈利 / 亏损比率 ~ 1.0 表示盈亏平衡,并且往往与当前市场趋势内的支撑 / 阻力水平一致。

自 1 月份以来,该指标的交易价格一直高于 1,并在该水平上进行了多次重新测试和支撑。从历史上看,这些情况与上升趋势期间常见的「逢低买入」投资者行为模式有关。

我们还注意到,10 月份的反弹推动该指标远高于 20 的过热水平,这表明风险结构较高,并且与 NTV-Premium 指标类似的「过热」状况。

上述震荡指标说明了 STH 持有的未实现利润 / 亏损,这可以被视为它们的「支出激励」。下一步是评估这些新投资者是否采取行动并实现利润(或损失),将供应带回市场并造成卖方阻力。

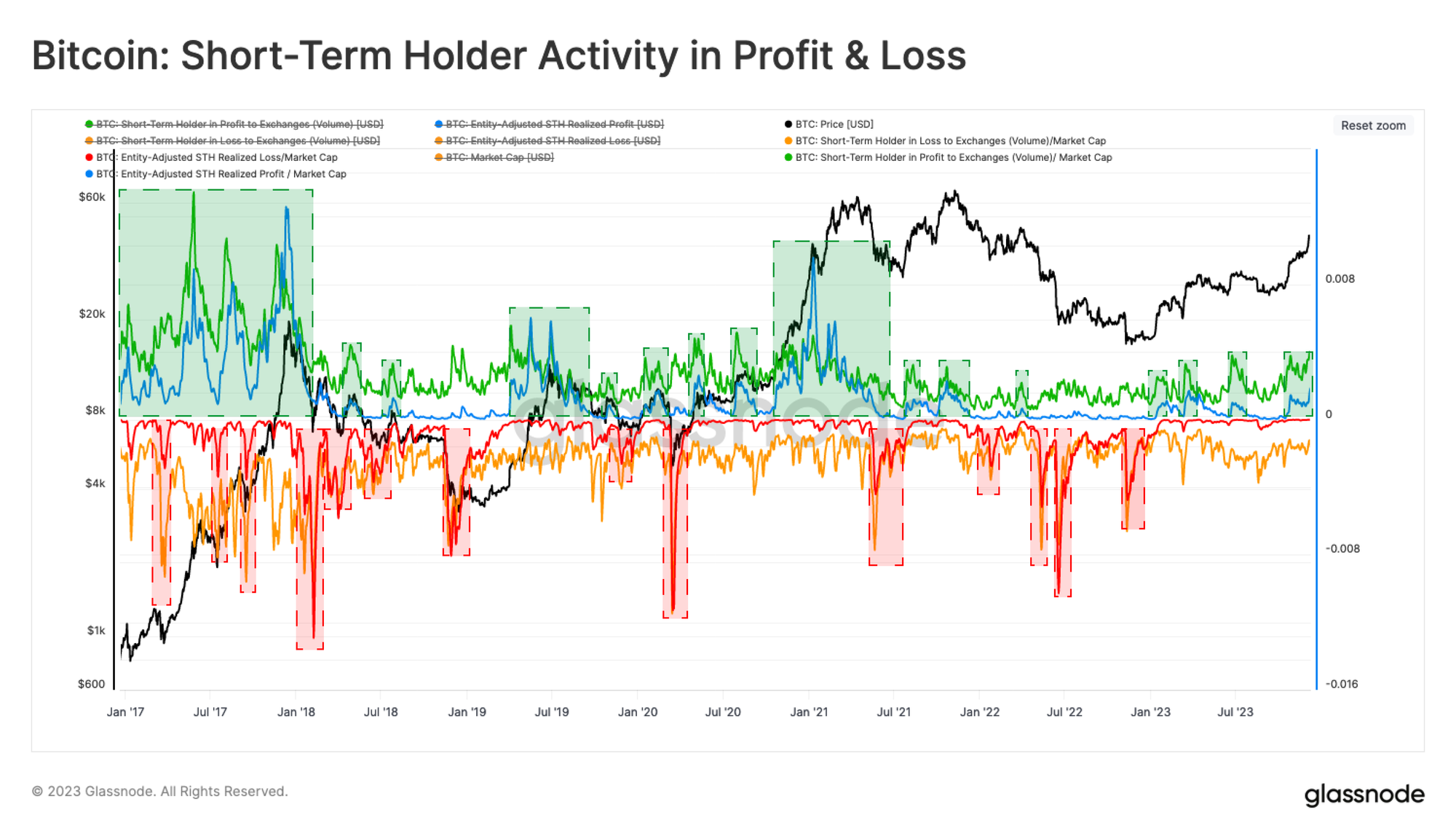

下图描绘了 STH 已实现利润 / 损失的四种不同衡量标准(全部按市值标准化):

- STH 交易平台利润量和 STH 已实现利润

- STH 交易平台损失量和 STH 已实现损失

这项研究的主要见解是确定对已实现损益和交易对损益交易量进行读数的时期。换句话说,STH 都向交易平台发送大量 Token,并且收购价格和处置价格之间的平均差值很大。

考虑到这一点,本周上涨至 44200 美元引发了高度的获利了结活动,表明这群人利用了流动性需求,根据账面收益采取了行动。

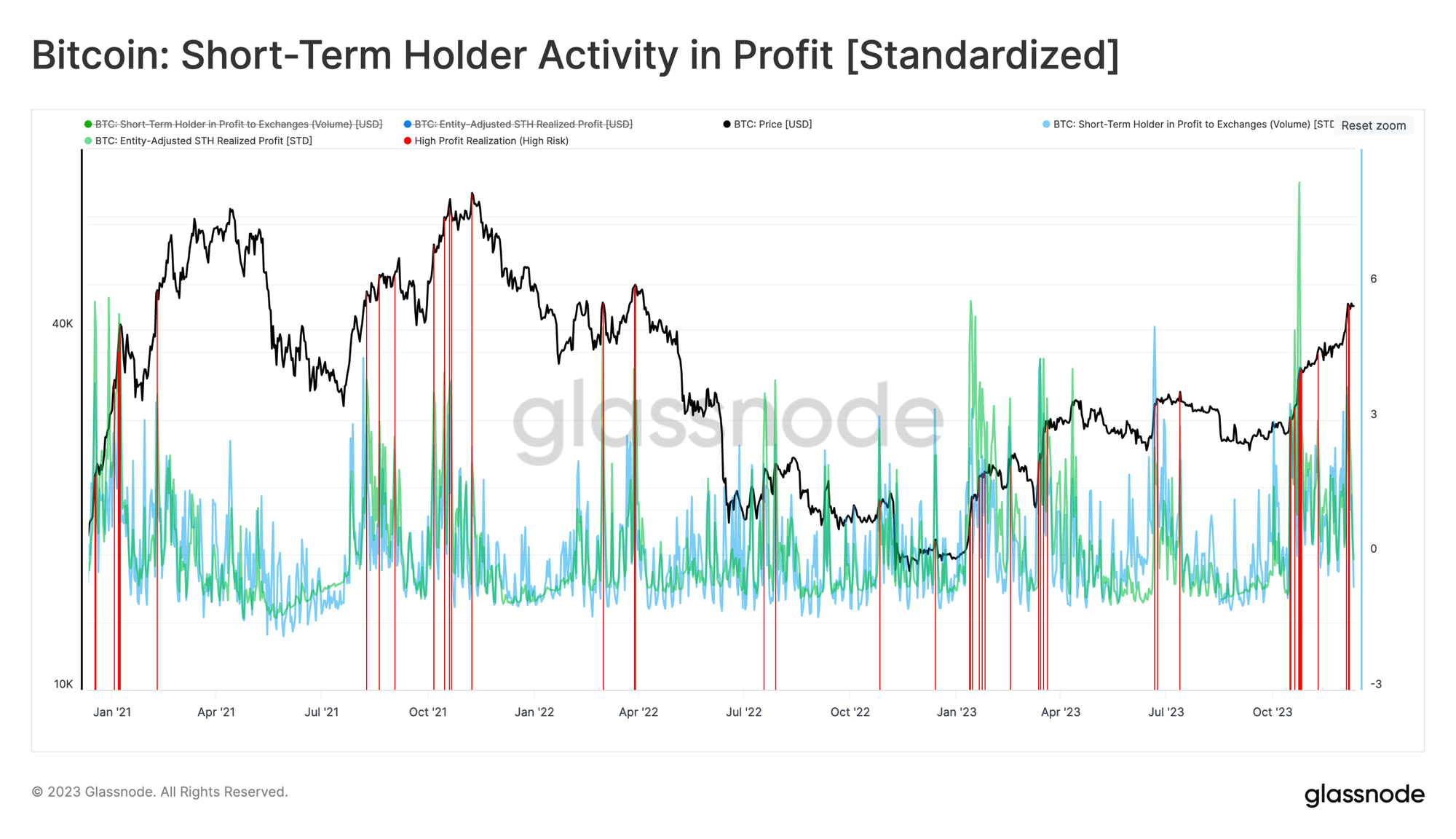

然后,我们可以通过突出显示 STH 实现利润比过去 90 天平均值增加超过一个标准差的日子,来进一步提炼这一观察结果。我们可以看到,该指标在过去三年中一直处于局部峰值。

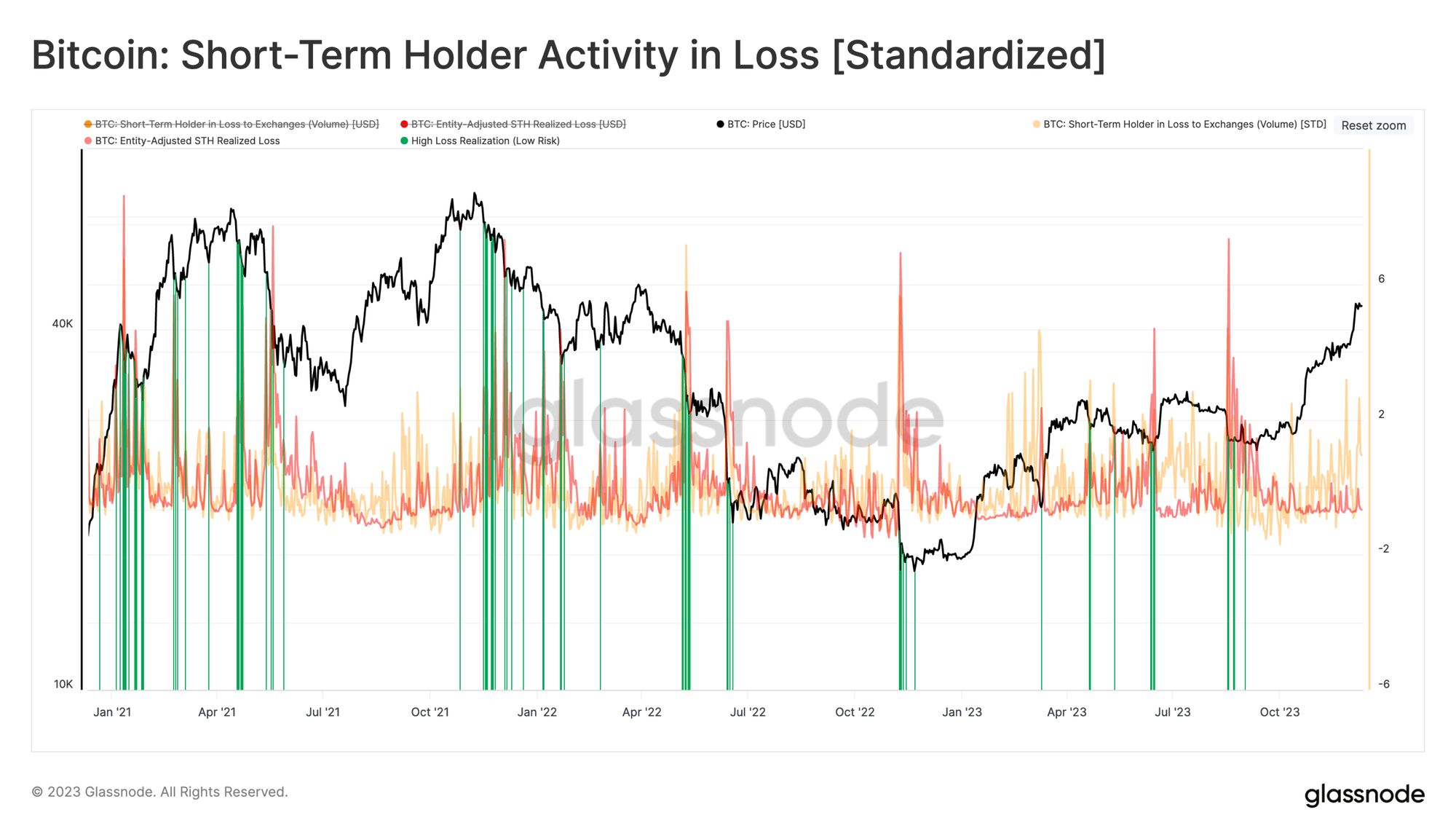

使用相同的工作流程,STH 的高亏损时期通常会在重大抛售事件期间达到一个标准偏差水平。这表明投资者惊慌失措,将最近获得的 Token 送回交易平台进行亏本处置。

当然,我们可以将这两个指标纳入一个图表中,创建一个工具来帮助根据 STH 群体的消费行为识别近期过热 / 超卖状况。

正如我们所看到的,近期涨至 44.2k 美元的同时,STH 也出现了具有统计学意义的获利回吐。除了 NTV 溢价和延长的已实现损益比之外,我们还可以看到多种因素的综合作用,表明潜在的需求饱和(耗尽)可能正在发挥作用。

4、结论

比特币本周进行了往返,反弹至年度新高,然后回落至每周开盘价。在经历了迄今为止如此强劲的 2023 年之后,这次反弹似乎似乎遇到了阻力,链上数据表明 STH 是一个关键驱动因素。

我们提出了一系列指标和框架,强调比特币的局部高估和低估。这些指标借鉴了投资者成本基础、技术平均值和交易量等链上基本面。然后,我们可以在未实现的损益指标中寻求汇合,这些指标显示投资者何时开始从桌面上拿走筹码。